De ce nu imi este frică de o corectie bursiera

Vineri am avut o reactivare a razboiului comercial dintre SUA si China care a determinat o scadere accelerata a burselor. Practic, in cateva ore indicele SP500 a scazut cu 2.7% si indicele NASDAQ a scazut cu 3.6%.

Oare vinerea trecuta va reprezenta inceputul unei corectii bursiere sau doar un semnal fals?

Multi se asteptau la o corectie bursiera in perioada august-octombrie care sunt luni traditional proste pe bursa. August a fost ok, septembrie a fost ok, poate va fi octombrie luna castigatoare. 🙂

Sau poate nu. Totusi, tie iti este frica de o corectie bursiera?

Pentru ca nu ar trebui sa iti fie frica, ci sa te bucuri daca ea va veni (si vor veni sigur zeci de corectii pe parcursul vietii tale de investitor).

Hai sa iti spun de ce nu trebuie sa iti fie frica de corectii bursiere

Frica de a pierde mi-a fost companion mulți ani de zile si înca îmi este și acum, deși la o intensitate mult mai redusă.

Cumva viața m-a pus în situația de a-mi înfrunta multe frici, poate tocmai pentru a scăpa de ele.

De fiecare data cand am fost pus in fața unei frici, am avut de ales între a fi consumat de ea si a o înfrunta in mod direct si da, am fugit de ea cat am putut, dar fara sorți de izbandă. Am fugit pana cand m-am întors din drum și am înfruntat frica, prinvind-o în ochi.

Am acționat de multe ori, deși eram terifiat. Am privit în ochi frica de sărăcie, de umilința, de lipsire de libertate, de autoritate, de abandon si acest lucru a dizolvat frica.

Frica, ca emotie, este adânc înrădacinată în structura oricărui om si cu rare excepții, când este necesara pentru a te feri de un pericol, de cele mai multe ori te impiedică să acționezi calm, rațional, organizat, in folosul tau.

Acesta este motivul pentru care, atunci când ești pus în fața unui pericol, primul lucru pe care trebuie să il faci este sa te calmezi și abia apoi să analizezi situația. Frica iți închide capacitatea de a gândi rațional.

Economia vs Bursa de acțiuni

In primul rând trebuie să lămurim faptul că evoluția bursei de acțiuni nu este întotdeauna direct corelată cu evoluția economiei.

Se întâmplă destul de des ca bursa să crească, atunci când economia scade si să scadă atunci când economia crește.

Cu toate acestea, pe termen lung și foarte lung, bursa si economia sunt corelate, având în vedere că pe bursă sunt listate cele mai mari companii din lume si aceste companii au nevoie de profituri în piața reală pentru a-și justifica prețul din piață.

Această decorelare temporară se întâmplă din mai multe motive:

- Bursa anticipează câteva luni în avans ce se va întâmpla în economie;

- Pe bursă nu sunt listate toate companiile din economie ci, de obicei, companii mult mai mari si mai performante decât media celor din economie;

- Bursa este influențată mult și de lichiditatea din piață (cantitatea de bani din piata). Dacă sunt mulți bani în piață, bursa va crește, dacă banii sunt greu accesibili, bursa va scădea.

Câteva definiții

Criza economică – o perioadă în care prețurile activelor înregistrează o scădere bruscă a valorii, întreprinderile și consumatorii nu își pot plăti datoriile, iar instituțiile financiare se confruntă cu o lipsă de lichiditate.

Recesiune economică – Două trimestre consecutive de scădere a PIB-ului unei economii. Sunt o componentă firească a unui ciclu economic.

Bear market – O scădere a piețelor de acțiuni cu 20% sau mai mult.

Bull market – O piață a acțiunilor in creștere.

Corecții mari bursiere – Scăderi intre 10-20% a piețelor de acțiuni.

Corecții mici – Scăderi de până la 5%.

Cât de des avem corecții mici, mari si bear markets?

Graficul de mai jos este realizat pentru indicele pieței din SUA, S&P 500, pentru perioada 1928-2019

sursa: biello.blog

Vedem că avem destul de des corecții de -5%, -10% și, o dată la 4 ani, în medie, un Bear market, adică o corecție de peste 20%.

Au fost si 2 cazuri în care am avut corecții de peste 50%, mai exact în 1929-1932 si 2008-2009.

Corecțiile mari de peste 50% sunt foarte rare. Totuși, orice investitor va prinde cel puțin o astfel de corecție în viața sa.

O istorie a piețelor Bull si Bear

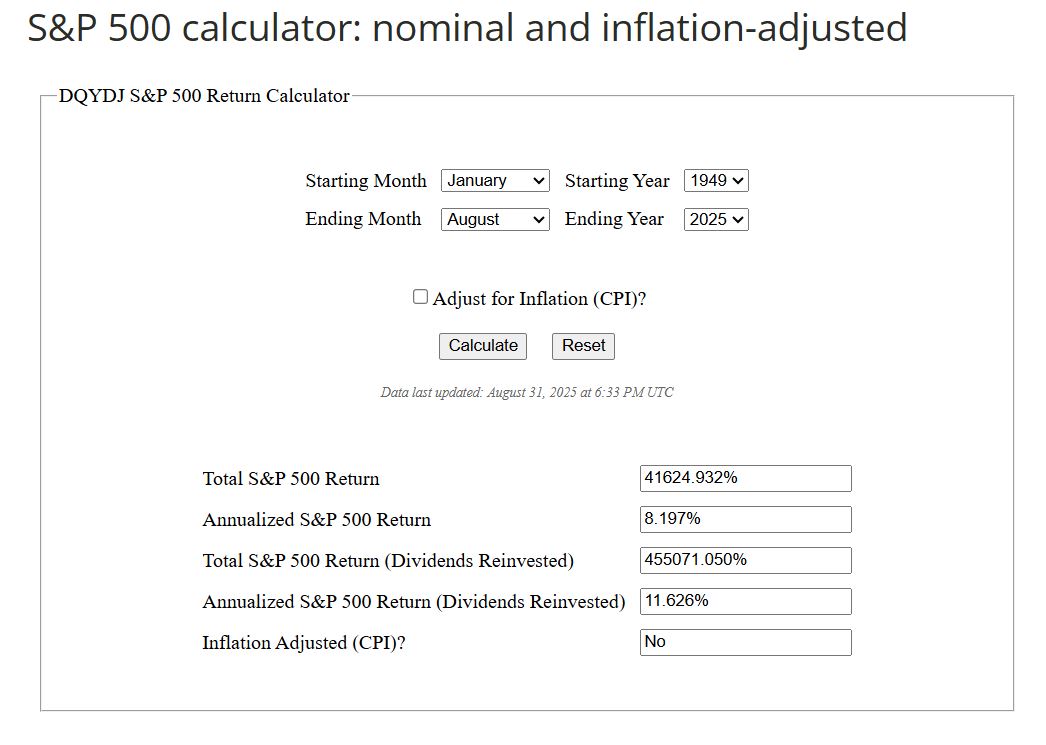

Tot pe piața din SUA, pentru perioada 1949 -2025

Ce putem observa:

- Perioadele de Bull Market sunt mult mai extinse decât cele de Bear Market.

- Perioadele de Bear Market sunt destul de abrupte, dar durează mai puțin, de la câteva luni până la 3 ani (Marea Depresiune Economica).

- Perioadele de Bull Market variază foarte mult in durată, de la 2 ani până la 14 ani.

- O observație evidentă – după fiecare Bear Market, vine un Bull Market.

sursa: https://dqydj.com/sp-500-return-calculator/

Cu toate aceste corecții, indicele S&P 500 a adus un randament mediu anual de aprox 11.6% în USD, în ultimii 76 de ani.

Inflația medie în SUA într-o perioadă similară a fost de 3.6% si astfel randamentul net de inflație a fost de aproape 8%.

Acest randament a fost obținut în pofida unor evenimente majore:

- Nenumarate razboaie;

- Nenumărate crize financiare si economice;

- Pandemii, printre care si pandemia din 2020-2021;

- Creșterea și declinul comunismului, inclusiv Războiul rece cu URSS;

- Și multe altele.

Societatea umană s-a dovedit și se dovedește incredibil de adaptabilă și, exact ca un elastic, tinde să revină pe creștere.

Ce se va întâmpla pe viitor?

Nu putem anticipa viitorul pentru că nu avem un glob de cristal, însă putem să facem o estimare pe baza trecutului și a factorilor pe care îi cunoaștem astăzi:

- Se estimează că populația globului va continua să crească încă multe decenii de acum încolo.

- Încă există foarte multe zone (continente întregi) în care consumul este încă la nivel de subzistență, așa cum aproape întreaga lume era la nivel de subzistență acum 100 de ani. Putem să estimăm că în următoarele decenii standardul de viață va continua să crească (nu știm în ce ritm) în multe zone ale lumii.

- Tehnologia asigură o creștere incredibilă a productivității muncii (vezi ce se intampla acum cu AI). Putem estima că productivitatea va continua să crească într-un ritm constant, atâta vreme cât omenirea este “obsedată” de progres, evoluție si știință.

Având în vedere că cele trei forțe de mai sus sunt reale și estimările sunt rezonabile, întrebarea mea este cine va beneficia de toate aceste lucruri:

- Creșterea numărului de consumatori si producători;

- Creșterea consumului;

- Creșterea productivității muncii.

Sunt sigur că vor fi mulți beneficiari, însă principala beneficiară va fi Economia.

Un al doilea fenomen pe care îl observ este că beneficiile economice tind să se concentreze din ce în ce mai mult în mâna unui număr din ce în ce mai mic de corporații.

Astăzi Amazon vinde cât milioane de mici magazine.

Majoritatea tranzactiilor cu cardul se fac prin Visa si Mastercard.

Toată lumea consumă publicitate de la Google si Facebook.

Revoluatia AI este controlata de un numar de firme mari listate de la bursa (de la producatoarele de hardware la cele care fac software-ul).

Și tot așa …

Este suficient doar să te gândești unde se duc banii tăi de consum acum față de acum 10 ani, ca să nu mai spun 20 de ani si să realizezi cât de puternică este această tendință de concentrare.

Ghici ce! Majoritatea acestor companii care acaparează consumul și resursele sunt listate la bursă.

Nu spun că toate aceste tendințe nu se pot întoarce, însă este puțin probabil.

Astfel, o concluzie rezonabilă ar fi că pe termen lung economia va crește si va continua să se concentreze în mâna unor corporații. Vestea bună este că tu vei putea beneficia de aceste tendințe, deținând acțiuni la aceste companii.

Focusul acum, pe termen scurt, ar trebui să fie siguranța, însă nu trebuie pierdută din vedere imaginea de ansamblu.

Exact ca la șah, fiecare mișcare se face aici și acum, însă păstrând în vedere întreaga tablă și următoarele mișcări.

Pe curând!

Valentin

PS. (doar pana pe 15 octombrie pret redus) Daca vrei sa inveti de la unii dintre cei mai buni educatori financiari, investitori si analisti financiari din Romania te invit sa te inscrii la Conferinta StiintaBanilor care va avea loc pe 22-23 noiembrie, online. Te poti inscrie AICI.